先週、3月10日には全米16位のシリコンバレー銀行が、12日には全米29位のシグネチャーバンクが相次いで破綻しました。

これを受け、欧米に金融不安が広がり、世界的にも金融株が売り込まれました。

先週のNYダウ平均は乱高下がつづき、東京市場でも株安が止まらず、16日には一時2万7000円を割り込みましたが、先週末の終値は2万7,333円となり、1週間で810円下がりました。

欧州においても、株価の急落で経営不安が高まったクレディ・スイスは、スイス国立銀行から最大7兆1,000億円の資金供給を受け入れる用意があると発表しています。

こうしたなか、震源地である米国では「FRB(米国の中央銀行)が利上げに慎重になる」との見方が広がり、とりあえず2年金利が急低下したようです。

バイデン大統領も素早く「すべての預金を保護する」との声明を出し、加えてJPモルガンチェースなど米国の11の金融機関は、経営不安が指摘されていたファースト・リパブリック・バンクに対して合わせて約4兆円の資金を預け入れる支援策を発表しました。

それでも金融不安は、完全には払拭されていないご様子です。

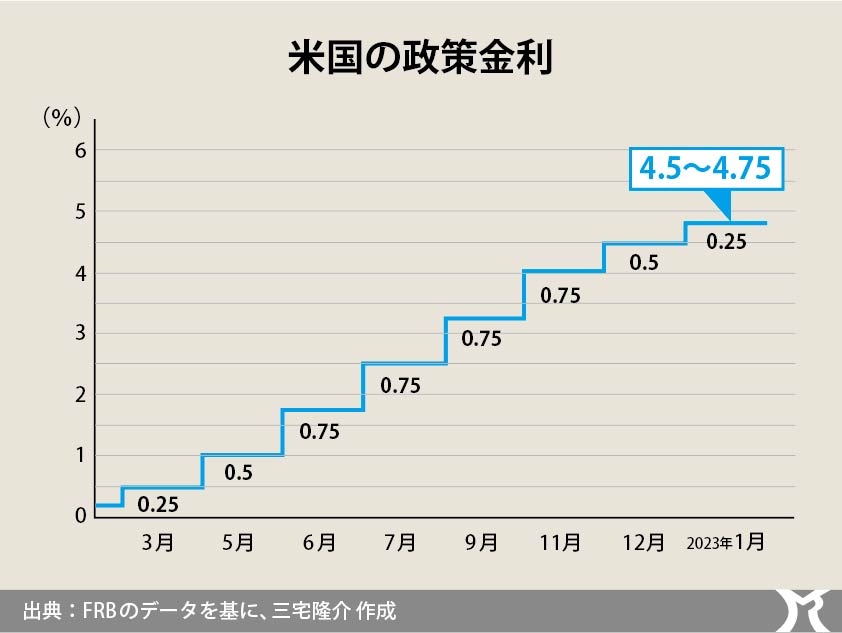

さて、事の発端は、むろんFRBの度重なる利上げです。

FRBもご多分に漏れずコストプッシュ・インフレとデマンドプル・インフレを区別ができないがゆえに、インフレと聞くと「すわ、利上げだぁ〜」となる。

政策としての「利上げ」が正解なのは、景気過剰に伴う急激なデマンドプル・インフレにおいてのみです。

コストプッシュ・インフレであるにもかかわらず、FRBは急激に利上げするという愚を犯しました。

結果、それまで好調だったテック・ベンチャーの景気が悪化してしまったのです。

100ドルに5ドル6ドルの利子がつくとなれば、ベンチャーキャピタルに投資する人などいなくなってしまうのも当然でしょう。

そして、投資環境の悪化で資金繰りに窮したテック・ベンチャーの多くが、預金口座に預けたおカネを取り崩しはじめるに至りました。

預金を取り崩されるシリコンバレー銀行は困りました。

高い金利で調達した資金を元手に、低利回りの「米国債」や「住宅ローン担保証券」で運用していたシリコンバレー銀行は、それらを損切りして売却する必要に迫られたのです。

要するに、逆ザヤというやつですね。

その損失が決定的となり、経営破綻ということになりました。

今回破綻したシリコンバレー銀行は、米国のベンチャー企業の約半分と何らかのやり取りを持っていたらしいので、その破綻の影響はことのほか大きいのでしょう。

我が国では、大規模な金融緩和を続ける日本銀行への風当たりがことのほか強いようですが、今回の米国の事例をみれば、日銀が利上げをしない理由がよくわかったと思います。

というより、コストプッシュ・インフレに対し中央銀行としてできることなど、ほとんど皆無なのです。