日銀は、2013年3月に黒田総裁が誕生して以来、物価上昇率(コアCPI)を2%にするための量的緩和政策を行っています。

量的緩和とは、日銀が市中銀行から国債を購入するオペレーションです。

日銀が市中銀行から国債を購入することで国債金利(長期金利)が低くなるように誘導しています。(イールドカーブコントロール)

また、日銀が市中銀行から国債を購入すると、市中銀行の当座預金(日銀当座預金)におカネが積み上がっていきます。

1月13日時点の日銀当座預金残高は、535兆円を超えています。

いわゆるリフレ派は「日銀当座預金を積み上げていけば自ずとインフレ率は上がっていく」と主張してきたわけですが、いまやその目論見は完全に破綻しています。

ここにきてコアCPIが上昇していますが、それはデフレ払拭の兆候ではなく、たんに輸入エネルギーの価格が上昇しているためです。

日銀が指標としているコアCPIには、エネルギー価格が含まれているのです。

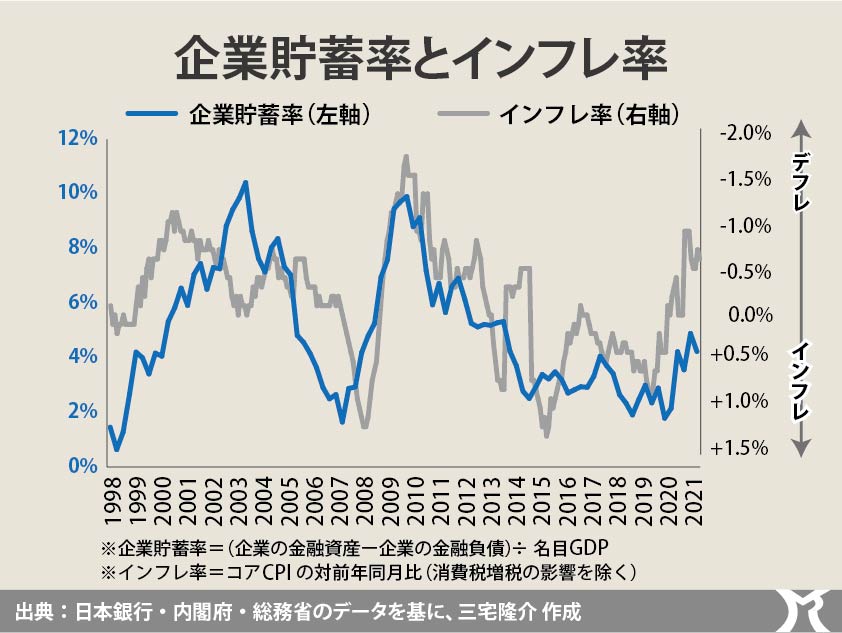

さて、岡三証券のチーフエコノミストとして活躍されている会田氏によれば、インフレ率は企業貯蓄率に相関するという。

なるほど冒頭のグラフのとおり、みごとな相関です。

会田氏は、企業の金融資産から金融負債を差し引き、それを名目GDPで除したものを企業貯蓄率と定義されています。

異常なプラスの企業貯蓄率が、即ち企業の過剰貯蓄が総需要を破壊する大きな力となっているわけです。

通常の経済では、企業貯蓄率はマイナスで推移しなけれなりません。

一方、貯蓄率がプラス化で推移しなければならない経済主体は「家計」です。

企業は資金を調達して事業を行いますので、企業貯蓄率がマイナスであるということは「企業は普通におカネを借りて事業を行っている」ということになります。

それがプラス化してしまうわけですから、今の日本経済は異常な状態にあるわけです。

つまり企業貯蓄率は、常にマイナスになっていなければならない。

この異常な企業貯蓄率をマイナス化(正常化)するには、政府が不足する総需要を埋めるしかありません。

即ち、大規模な財政出動(需要創造)です。

にもかかわらず、肝心な政府までもが貯蓄率をプラス化させようとしています。

それがプライマリー・バランスの黒字化目標です。

残念ながら未だ岸田政権はこれを破棄しようとしていません。