日銀の『資金循環統計』に、各経済主体(政府、企業、家計、海外)の「資金過不足」があります。

資金過不足とは、その年の所得(資産増加分)と支出(負債増加分)の差です。

即ち、その経済主体が、どれだけ純資産(純負債)を増やしたのか、あるいは減らしたのかを表す統計です。

これにより各経済主体が、その期間中に資金余剰だったのか、それとも資金不足だったのかがわかります。

資金過不足がプラスの場合は貯蓄超過または支出不足を意味し、資金過不足がマイナスの場合は貯蓄不足または支出超過を意味します。

国民経済には逃れられない絶対原則があって、誰かが黒字(資金過剰)になるためには、必ず他の誰かが赤字(資金不足)にならなければなりません。

すべての経済主体が黒字(資金過剰)になることもできないし、すべての経済主体が赤字(資金不足)になることもできません。

物理的に不可能なのでございます。

理想的な経済は、政府部門がプラマイゼロで、家計部門がプラス(資金過剰)、企業部門がマイナス(資金不足)になる状態です。

どうして企業部門がマイナス(資金不足)になることが理想的なのかというと、企業とは投資(借金)をすることで生産性を向上させ成長していくべき経済主体だからです。

一方、生活の基盤である家計が資金過剰になるべきなのは言うまでもありません。

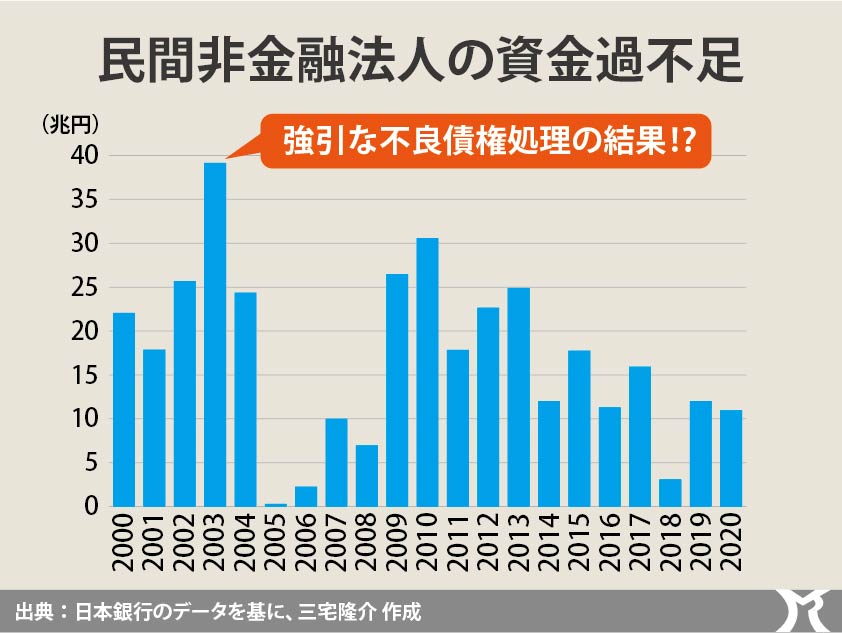

さて、上のグラフは、企業(民間非金融法人)の資金過不足の推移です。

ご覧のとおり、この20年間以上、企業の資金過不足は理想に反してプラス化してしまっています。

理由はデフレ経済(需要不足経済)のために企業の投資対象が乏しく、おカネを借りるような状態にはないからです。

企業の内部留保(現預金)が過去最大を更新しているのは周知のとおりです。

その上、通貨発行権を有する政府までもが緊縮財政を断行しているのですから、これでは家計の所得が増えるはずもない。

上のグラフで刮目すべきは、2003年の資金過不足がプラス40兆円ちかくにまで跳ね上がっている点です。

なぜか?

この年の前年、金融担当大臣に竹中平蔵氏が就任し、いわゆる金融再生プログラム(竹中プラン)が発表され実行されています。

竹中プランとは、金融機関の資産査定を厳格化させ、金融機関がもつ不良債権の処理を加速させるためのプランでした。

しかしながら当時、日本の金融機関の不良債権処理を加速させる必要性などまったくありませんでした、

間接償却により時間をかけて処理さえすれば、経済社会への影響をより小さくすることが可能でした。

にもかかわらず、竹中金融相は米国からの要請もあって強引に不良債権処理を進めたのです。

その結果、りそな銀行の自己資本比率が国内基準の4%から2%程度にまで低下してしまい、足利銀行などは破綻処理させられています。

要するに2003年には、りそな銀行をはじめとする各金融機関の貸出態度が急速に悪化したため、日本企業はおカネを借りづらくなり、ひたすらおカネを貯め込むに至ったわけです。

しかも当時、小泉総理や竹中金融相が国会で「金融機関の破綻はあり得る」などと答弁していたこともあり、りそな銀行の株価は暴落します。

政府はその後、りそな銀行に対し2兆円の公的資金注入を決定します。

事実上、りそな銀行は国有化されることになるわけですが、どうやら外資が儲けるための出来レースだったようです。

りそな銀行の破綻可能性が煽られ株価が暴落した際、外資企業は「りそな株」を買い入れ、日本政府が公的資金注入を報道発表して株価が上がったところでうまく売り抜けたようです。

これにより、竹中金融相はウォール街から称賛されたらしい。

なお、金融機関の不良債権処理が強引に進められたことで当然のことながら金融機関の貸出態度は悪化、その影響を受け資金繰りに行き詰まった中小企業の多くが外資に安く買収され、高く売られたことは言うまでもありません。

今またコロナ経済により我が国の中小企業の経営体力が弱りきっているなか、銀行法が改正されるなどして外資が儲ける準備が整っています。

2019年には、ゴールドマン・サックスが日本の銀行免許を取得しています。