家計にとって大量の負債を抱えることは悪ですが、一国の経済は成長すればするほど負債が増えていきます。

なぜなら経済が成長するということは所得が増えるということですので、自ずとおカネの量も増えます。

むろん、ここで言うおカネとは「現金」と「銀行預金」のことで、ともに負債です。

人々が給与所得を「現金」で受け取ろうが、あるいは「銀行預金」で受け取ろうが、現金紙幣は中央銀行の負債であり、銀行預金は市中銀行の負債です。

「おカネ=負債」は、動かしがたい現実なのでございます。

信じ難いことかもしれませんが、そもそも経済成長とは「誰かが負債を増やす」ことなしでは拡大しないのです。

誰かが負債を増やし、消費や投資という支出を拡大してくれるからこそ「誰かの所得」が増えます。

経済成長とは、まさしく「国民みんなの所得が増える」という定義になります。

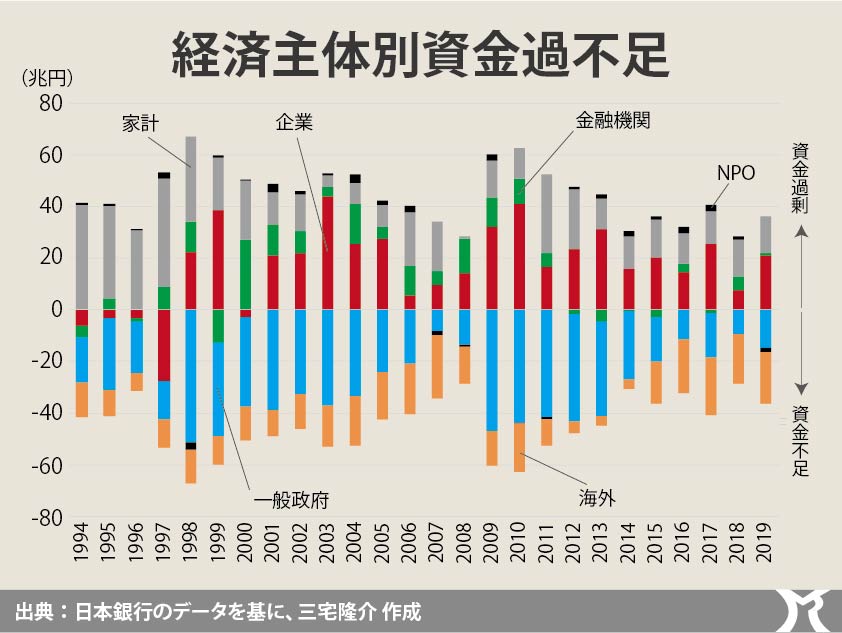

また、資本主義経済においては、各経済主体(①政府、②企業、③家計、④海外)の資金過不足を合計すると必ず「ゼロ」になります。

資金過不足とは、経済主体別に「資金が余剰で他の経済主体に資金を供給している状態にある」か、もしくは「資金が不足して他の経済主体から資金を供給されている状態にあるか」か否かを示す指標です。

その経済主体が獲得した所得以上の支出をしている、すなわち負債が増えている(もしくは資産が減っている)場合は、資金不足。

逆に、所得以下の支出しかせず、資産が増えていない(もしくは負債が減っている)場合は、資金過剰になります。

誰かがおカネを貸しているとき、反対側で必ず誰かがおカネを借りている、という大原則があるため、①政府、②企業、③家計、④海外(経常収支)の4つの経済主体の資金過不足の合計は必ずゼロになるわけです。

ご覧のとおり、グラフは横軸を起点にして上下対称になっています。

資本主義経済では、基本的には家計が「資金過剰」になり預金を増やしていきます。

企業が借り入れをおこし設備投資などに費やすことで経済成長していくわけです。

つまり、企業は「資金不足」になるのが当たり前なのです。

ところが、1998年のデフレ突入以降、我が国の資金過不足は資本主義としては考えられない異常事態に陥ってしまいました。

本来は資金不足になるべき企業が資金過剰に転じてしまい、家計の資金過不足はプラスを維持しているものの、そのプラス幅が徐々に縮小してきたのかがよくわかります。

家計と企業の資金過剰の分、誰が資金不足を担ったかといえば、むろん政府です。

日本政府が毎年数十兆円の資金不足にることで、なんとか日本経済を下支えしたかたちです。

また、経常収支の大幅な黒字(海外の赤字)が、政府の緊縮財政を支えたと言ってもいい。

もしも、海外の赤字が小さく、さらなる緊縮財政により政府の資金不足が縮小していたならば、その場合、我が国のGDPは大幅なマイナスを記録していたことでしょう。

繰り返しますが、企業の資金過不足がマイナス化しないかぎり、現在求められているデマンドプル型のインフレ(物価上昇)は絶対に起きません。

ここのところの物価上昇は、輸入される資源や食料の価格が高騰することによってもたらされているコストプッシュ型のインフレです。