去る10月12日、IMFが「世界経済見通し」を発表しました。

2021年の世界経済の成長率見通しは5.9%で、前回の見通しと比較すると0.1ポイント下方修正されました。

日本の成長率予測は2.4%で、前回発表の2.8%から0.4ポイントの下方修正となっています。

多くの日本国民は現下の景気低迷を「新型コロナ問題に伴う不況」と思い込んでいるようですが、我が国経済は新型コロナ発生以前から既に深刻な不況に突入していました。

信じがたいことかもしれませんが、日本経済は2017年の秋から既に後退局面に入っていたのです。

そのことは内閣府が発表している『景気動向指数(CI)』の推移をみても明らかです。

2019年には世界経済全体が後退局面に入ったのですが、なんとその年の10月には安倍内閣によって消費税増税(8%→10%)が断行されたのです。

結果、その後の経済成長率は…

2019年10〜12月期 マイナス1.9%

2020年1〜3月期 マイナス0.6%

2020年4〜6月期 マイナス7.9%

…となりました。

つまり3期連続の「マイナス」という完全なリセッション(景気後退)に陥ってしまったのです。

そんな深刻な不況に政治はなにも手をつけられないまま、今度はコロナ・パンデミックが日本を襲ったわけです。

消費税増税によるデフレ圧力が、新型コロナウイルスによる経済への打撃を増幅したと言っていい。

衆議院総選挙を控えた今なお、政治家たちは「消費税増税」などまるでなかったことのようにとぼけています。

状況はかなり深刻で、今や懸念は金融面にまで及んでいます。

仕事柄、私は様々な業種の事業者の皆様とお話させて頂く機会があるのですが、地域経済では既に銀行の貸し渋りがはじまっているようです。

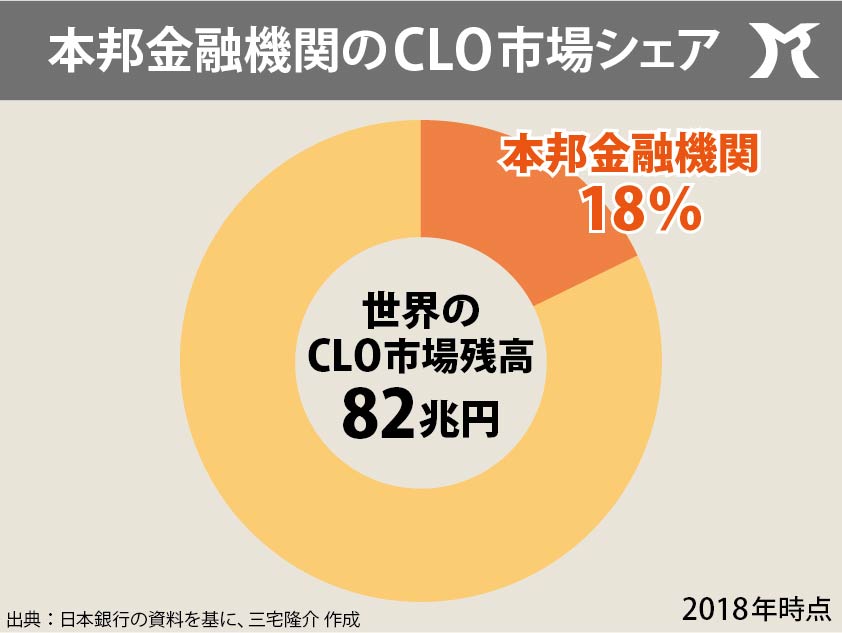

そういえば昨年来、国際決済銀行が拡大を続けるCLO市場に警鐘を鳴らしています。

CLOとはローン担保証券のことで、信用度の低い企業へのローン(レバローン)を裏付け資産にした証券化商品を売り買いしている市場です。

上のグラフのとおり、2018年の時点で日本の金融機関のCLOシェアは18%にまで及んでいます。

このリスクは決して小さくないはずです。

更に気になるのは、民間債務の増大です。

過去の金融危機事例を分析したリチャード・ヴェイグは、民間債務の対GDP比が5年間で18%増え、150%を超えてしまうと金融危機が発生する、という仮設を立てています。

この二つの条件に当てはまっている国や地域は、カナダ、中国、フランス、香港、韓国、シンガポール、スウェーデン、スイス、日本です。

リチャード・ヴェイグの仮設が正しければ、これらの国や地域ではバブルが起きている可能性が高い。

因みに、日本ではデフレ経済が続いていますが、実体経済のデフレと金融経済のバブルは同時に成立し得ます。

多くの金融機関が、デフレ経済による資金需要の低迷に加え、長期に及ぶ金利低迷により収益の悪化に晒されてきたために「レバローン」を買い進めてきたようですから、体力的にも脆弱性が高まっているのではないでしょうか。

日銀の資料によると、日本の金融機関の資金利益(資金運用で得た利益から資金調達費用を差し引いたもの)もリーマンショック後を下回っています。

このままの状態がつづくと、年末から来年の春ごろにかけてさらに銀行は貸し渋り、資金繰りに苦しむ企業が多くなるかもしれません。

金融危機が起きないとも限らない。

むろん取り越し苦労であってほしいと思うのですが、政治行政は常に最悪を想定しておかねばならない。