①日本銀行が発行した現金紙幣、②政府が発行した硬貨、③政府と民間銀行が日銀に預けている当座預金、これら①②③の合計をマネタリーベースと言います。

ちょっと気取った人は「ベースマネー」などと呼んだりします。

①の日本銀行が発行した現金紙幣とは、千円札や一万円札などのいわゆる日銀券であり、②の政府が発行した硬貨とは、100円玉や500円玉などのコインのことで、①も②も私たちが日常において使っているいわゆるおカネです。

人々にとって最も馴染み薄いのが、③の政府と民間銀行が日本銀行に預けている当座預金、即ち「日銀当座預金」です。

因みに、誤解されている人がほとんどですが、民間銀行が企業や個人に融資する際、民間銀行は誰かの預金を又貸ししているわけではありません。

民間銀行は、借り手の通帳にキーボードで〇〇円と記入するだけで融資が成立します。

ゆえに民間銀行は、理屈のうえでは借り手に返済能力がある限りにおいていくらでも融資することが可能です。

ただし、各民間銀行が底なしに融資しまくってしまうと、インフレ率や金利政策等に多大に影響してしまうことから中央銀行たる日本銀行は民間銀行の融資(信用創造)に制約を設けています。

その制約の一つが、準備預金制度です。

例えば預金準備率というのがあって、日銀は「おたく(民間銀行)の総融資額の〇〇%の額を、日銀当座預金に積み立てなさい!」という上限を設けています。

現在、日本銀行は民間銀行が保有している国債を買い上げることによって、民間銀行が日銀に預けている当座預金(日銀当座預金)の額を積みましています。

これが、いわゆる量的金融緩和です。

日銀当座預金を積み増すことで、各民間銀行に「できるだけおカネを貸しなさい」と言っているわけです。

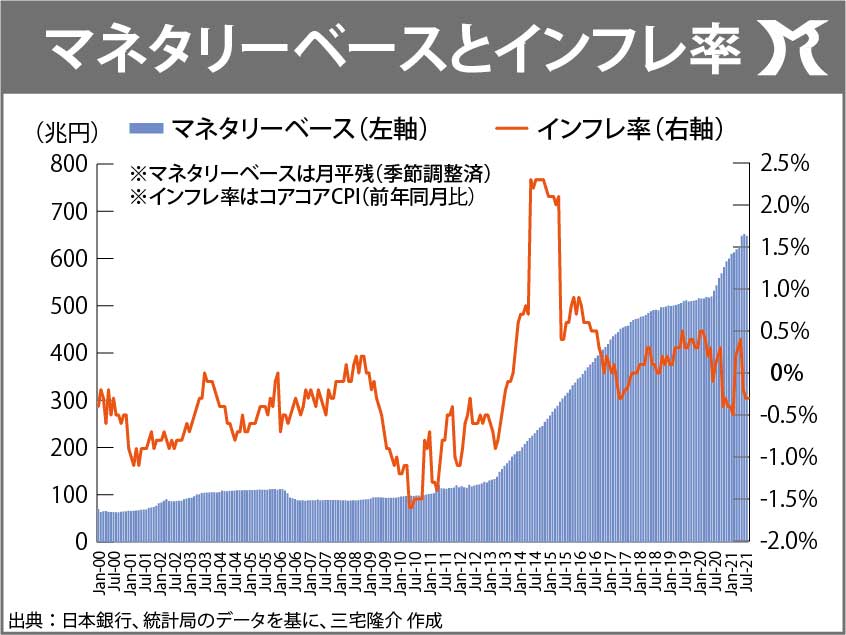

前述のとおり日銀当座預金はマネタリーベースの一つですので、黒田日銀総裁が誕生して量的金融緩和(異次元緩和)を開始して以来、我が国のマネタリーベースは拡大し続けています。

既に先月(2021年6月)の段階で649兆円に達しており、なんと黒田日銀総裁が誕生してから500兆円以上も増えています。

むろん、それだけ国債(ETFやREITを含む)を買いまくった、という証です。

そこで財政破綻論者たちは例によって「日銀の国債購入は財政ファイナンスだぁ〜」とか、「このままではハイパーインフレになるぅ〜」とか言って騒ぎ立ててきたわけです。

因みにハイパーインフレの定義は、年率13000%(月率50%)です。

しかしながら、現在の(現実の)日本のインフレ率を消費者物価指数(コアコアCPI)でみますと、上のグラフのとおりなんとゼロ%です。

ゼロ%どころか、ときにマイナスに落ち込んでいるほどです。

当たり前と言えば当たり前の話で、あくまでもインフレ率なるものは、誰かによって生産されたモノやサービスの購入が増えないかぎり上昇しません。

日銀がどんなに国債やETFやREITを買いまくったところで、インフレ率への影響はゼロ%です。

詰まるところ、日銀及びリフレ派の大きな誤算は、マネタリーベース(日銀当座預金)をコントロールすればインフレ率をコントロールできるとしたことです。

それが大きな間違いだった、と気づいても日銀としては「今さら止められない」と言ったところなのでしょう。

マイルドにインフレ率が上昇しつつ、それに比例してGDPと実質賃金が上昇し完全雇用が達成される経済こそが正常な経済です。

残念ながら、日本経済がデフレ経済下にあるなか金融政策だけでそれを実現することは不可能です。

冒頭のグラフ(マネタリーベースとインフレ率)は、そのことを証明しています。

むろん必要なのは財政政策です。